En Colombia, los impuestos desempeñan un papel fundamental en el financiamiento de las políticas públicas y el desarrollo del país. Sin embargo, existe una gran interrogante sobre quiénes son los ciudadanos y entidades que realmente contribuyen al pago de impuestos en Colombia. En este artículo, exploraremos en detalle quiénes son los responsables de cumplir con esta obligación fiscal, analizando tanto a los contribuyentes individuales como a las empresas, y examinando cómo se distribuye la carga tributaria en el territorio colombiano. Descubriremos cuáles son los sectores más gravados, así como los desafíos y oportunidades que existen en el sistema tributario colombiano.

¿Quién debe pagar impuestos en Colombia?

En Colombia, todas las personas y entidades que generen ingresos están obligadas a pagar impuestos. Esto incluye a los ciudadanos colombianos, residentes extranjeros, empresas y cualquier otro tipo de organización.

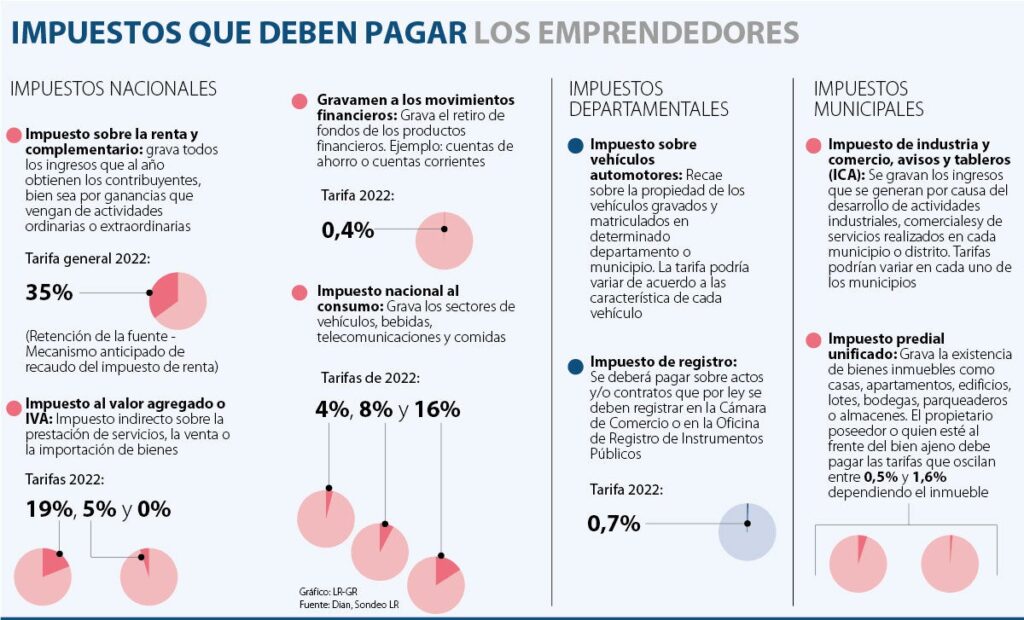

Los impuestos en Colombia se dividen en varios tipos, entre ellos:

1. Impuesto sobre la renta: Este impuesto se aplica a las personas y empresas que generen ingresos en el país. Se calcula sobre la renta neta y existe una tarifa progresiva que va aumentando a medida que los ingresos aumentan.

2. Impuesto al valor agregado (IVA): Este impuesto se aplica a la venta de bienes y servicios en el país. La tarifa general es del 19%, aunque hay algunas excepciones y tarifas reducidas para ciertos productos.

3. Impuesto de timbre: Este impuesto se aplica a ciertos documentos, contratos y transacciones financieras. La tarifa varía dependiendo del tipo de documento o transacción.

4. Impuesto al patrimonio: Este impuesto se aplica a las personas y empresas que posean un patrimonio neto superior a un determinado monto. La tarifa varía dependiendo del valor del patrimonio.

Además de estos impuestos principales, existen otros impuestos como el impuesto al consumo, el impuesto a la gasolina, el impuesto al turismo, entre otros.

El pago de impuestos en Colombia se realiza a través de la Dirección de Impuestos y Aduanas Nacionales (DIAN). Las personas y empresas deben presentar declaraciones de impuestos periódicas y pagar los impuestos correspondientes dentro de los plazos establecidos.

Es importante cumplir con las obligaciones tributarias en Colombia, ya que el no hacerlo puede llevar a sanciones y multas por parte de la DIAN. Además, el pago de impuestos es fundamental para financiar el funcionamiento del Estado y los servicios públicos que se brindan a los ciudadanos.

¿Quién no paga impuestos en Colombia?

En Colombia, todas las personas y empresas que obtengan ingresos están sujetas al pago de impuestos. Sin embargo, existen ciertas excepciones y situaciones en las que algunas personas pueden no pagar impuestos o estar exentas de ciertos tributos. A continuación, se mencionan algunos grupos o situaciones en las que puede aplicarse esta exención:

1. Personas de bajos ingresos: Aquellas personas cuyos ingresos se encuentren por debajo de un determinado umbral establecido por el gobierno están exentas de pagar impuestos sobre la renta. Esto es conocido como el «mínimo no imponible».

2. Personas jubiladas: Los jubilados pueden estar exentos de pagar impuestos sobre la renta si sus ingresos provienen únicamente de pensiones y no superan un monto específico establecido por la ley.

3. Agricultores y pescadores: En Colombia, los agricultores y pescadores pueden acogerse a un régimen especial que les otorga ciertas ventajas tributarias, como la posibilidad de deducir gastos relacionados con su actividad y la exención de algunos impuestos.

4. Organizaciones sin ánimo de lucro: Las organizaciones sin ánimo de lucro, como fundaciones y asociaciones benéficas, pueden estar exentas de pagar impuestos sobre la renta si cumplen con los requisitos establecidos por la ley y su actividad se encuentra dentro de los fines de interés general.

5. Zonas francas: Las empresas que se encuentren en zonas francas, que son áreas geográficas delimitadas dentro del territorio nacional en las que se promueve la inversión, pueden gozar de beneficios fiscales, como la exención de impuestos sobre la renta y el IVA.

Es importante destacar que estas exenciones están sujetas a condiciones y requisitos específicos establecidos por la ley. Además, existen otros impuestos, como el Impuesto al Valor Agregado (IVA), que se aplican a todas las personas y empresas por igual, sin importar su situación o categoría.

¿Quién debe pagar impuesto sobre la renta?

El impuesto sobre la renta es un tributo que se aplica a las personas físicas y jurídicas que obtienen ingresos en un determinado periodo de tiempo. En general, todas las personas que generen ingresos están sujetas al pago de este impuesto, aunque existen ciertas excepciones y diferencias en cada país.

En el caso de las personas físicas, normalmente se considera que deben pagar impuesto sobre la renta aquellas que superen un determinado umbral de ingresos establecido por la legislación fiscal de cada país. Esto significa que aquellos que ganen por debajo de este umbral estarían exentos de pagar este impuesto.

En cuanto a las personas jurídicas, generalmente todas las empresas, ya sean sociedades o autónomos, están obligadas a pagar impuesto sobre la renta. Las empresas deben declarar y pagar este impuesto sobre los beneficios que obtengan en el ejercicio fiscal correspondiente.

Es importante destacar que el impuesto sobre la renta puede variar en cada país, tanto en cuanto a las tasas impositivas como en las exenciones y deducciones permitidas. Por lo tanto, es necesario consultar la legislación fiscal del país correspondiente para determinar quiénes deben pagar este impuesto y en qué condiciones.

¿Cuando una persona tiene que pagar impuestos?

Una persona tiene que pagar impuestos cuando obtiene ingresos o realiza transacciones que están sujetas a impuestos según las leyes y regulaciones fiscales del país en el que reside. Algunas situaciones en las que una persona puede tener que pagar impuestos incluyen:

1. Ingresos laborales: Si una persona trabaja como empleado, generalmente tiene impuestos retenidos de su salario por su empleador. Estos impuestos incluyen el impuesto sobre la renta y las contribuciones a la seguridad social.

2. Ingresos autónomos: Si una persona trabaja como trabajador autónomo o tiene un negocio propio, generalmente debe pagar impuestos trimestrales estimados sobre los ingresos que obtiene.

3. Ganancias de inversiones: Si una persona obtiene ganancias de la venta de acciones, bienes raíces u otros activos, puede estar sujeta a impuestos sobre esas ganancias de capital.

4. Herencias y donaciones: En algunos países, las herencias y las donaciones están sujetas a impuestos si superan ciertos límites establecidos por las autoridades fiscales.

5. Ventas y transacciones comerciales: Al realizar compras o ventas de bienes o servicios, es posible que se apliquen impuestos sobre el valor añadido (IVA) u otros impuestos similares.

Es importante tener en cuenta que las leyes y regulaciones fiscales pueden variar según el país y es responsabilidad de cada persona informarse y cumplir con sus obligaciones tributarias. En muchos casos, se requiere presentar declaraciones de impuestos anuales o periódicas para informar sobre los ingresos y transacciones realizadas.

- Me han enviado dinero por PayPal y no me llega ¿Qué hacer? - abril 5, 2024

- Comparativa de las 10 mejores Alternativas a PayPal - abril 5, 2024

- Me han cobrado por PayPal y no tengo cuenta ¿Qué hago ahora? - abril 5, 2024